El Volumen de Importaciones del Retail vuelve a caer el tercer trimestre

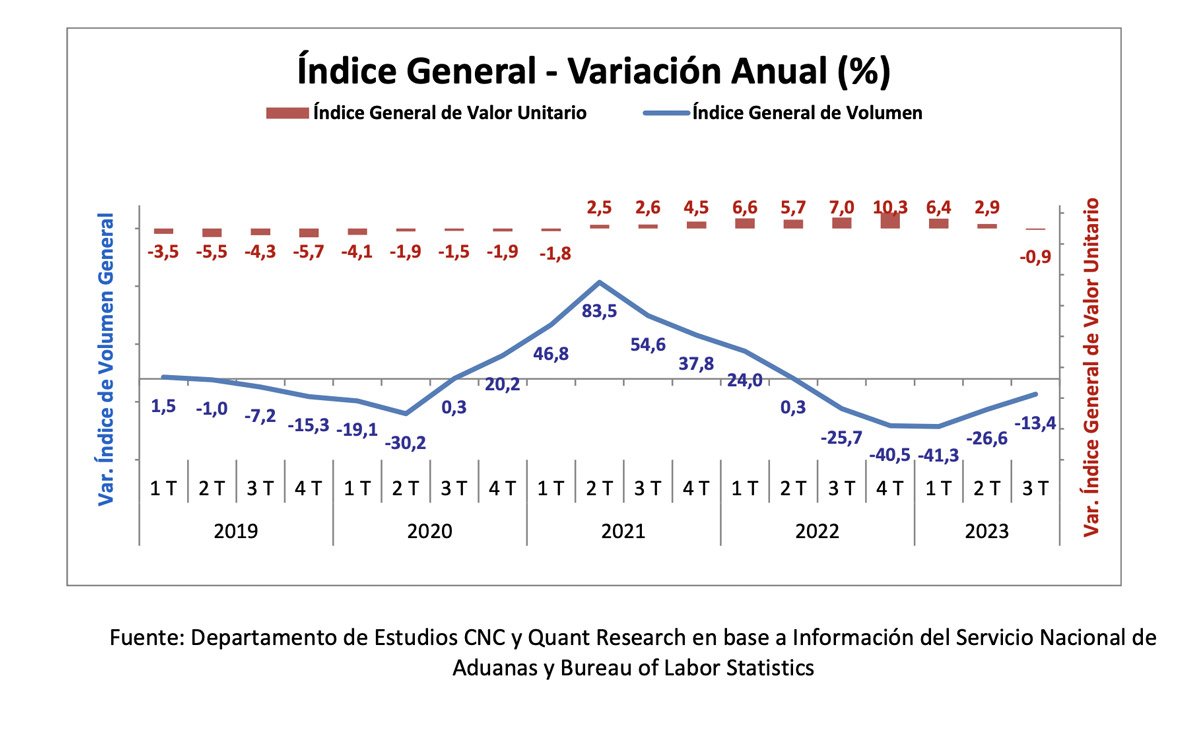

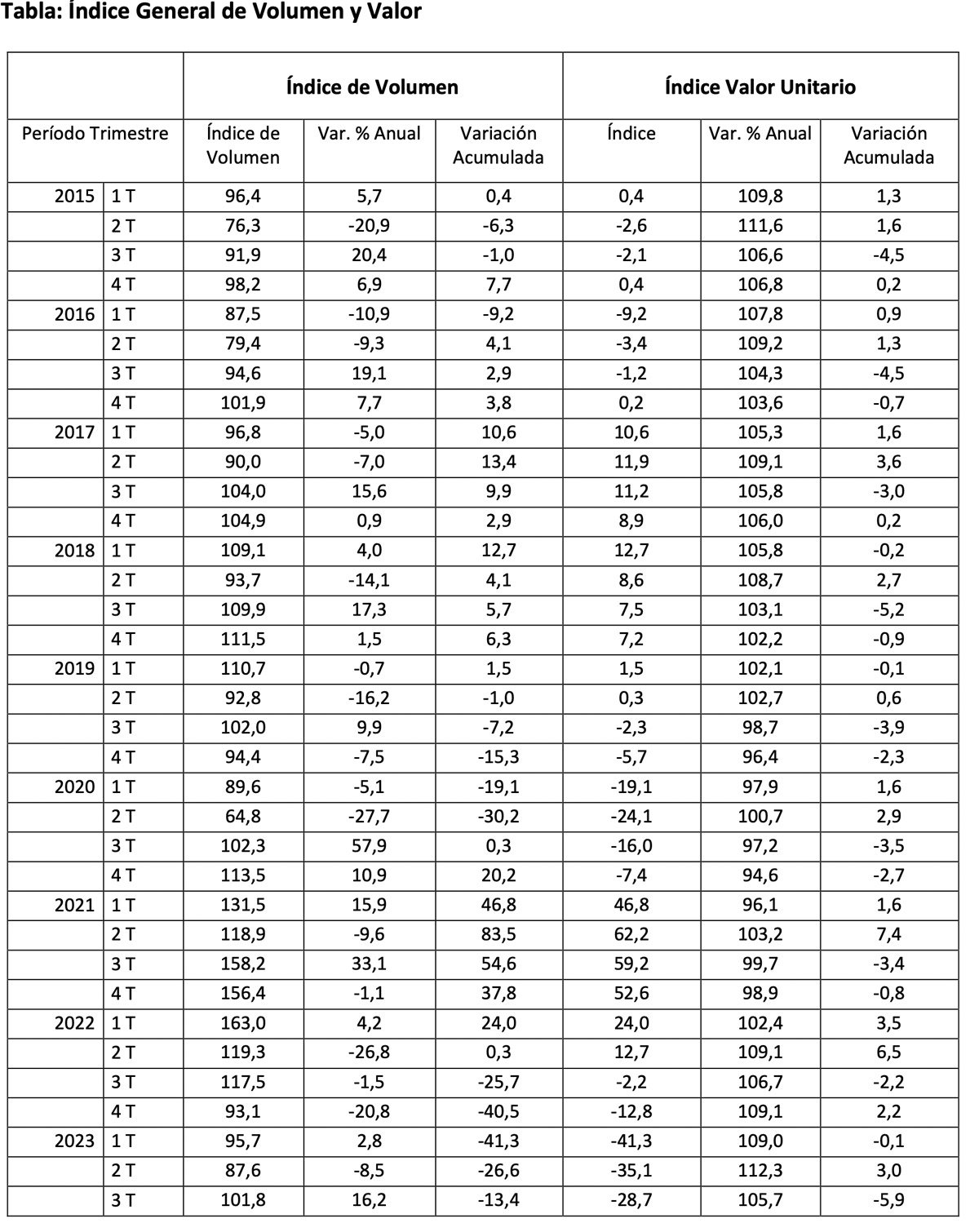

- En el tercer trimestre de 2023 el Índice de Volumen de Importaciones del Retail marcó una baja de 13,4% anual, menor a la caída del período anterior y marcando una tendencia positiva desde inicios de año, que responde en parte a temas de base de comparación.

- Al respecto, la gerente de Estudios de la CNC, Bernardita Silva, señaló que “es de esperar que continuemos viendo mejores resultados anuales en el último cuarto del año, pero más bien por temas de base de comparación que por un mayor consumo, ya que el 2022 los niveles de importaciones del retail de las distintas categorías estudiadas alcanzaron niveles históricamente bajos”.

La Cámara Nacional de Comercio pone a disposición el Índice de Importaciones del Retail, elaborado por el Departamento de Estudios de la CNC junto a la consultora económica Quant Research. Este indicador cuenta con dos mediciones de importación para el sector, uno es el Índice de Volumen, el cual busca medir el comportamiento en el volumen/cantidad de las importaciones del sector y luego el Índice de Valor Unitario, que busca medir el cambio en los precios internacionales de importación en dólares de estos productos. Finalmente, se analiza el nivel de concentración en cuanto a los países de origen de donde provienen en estas importaciones.

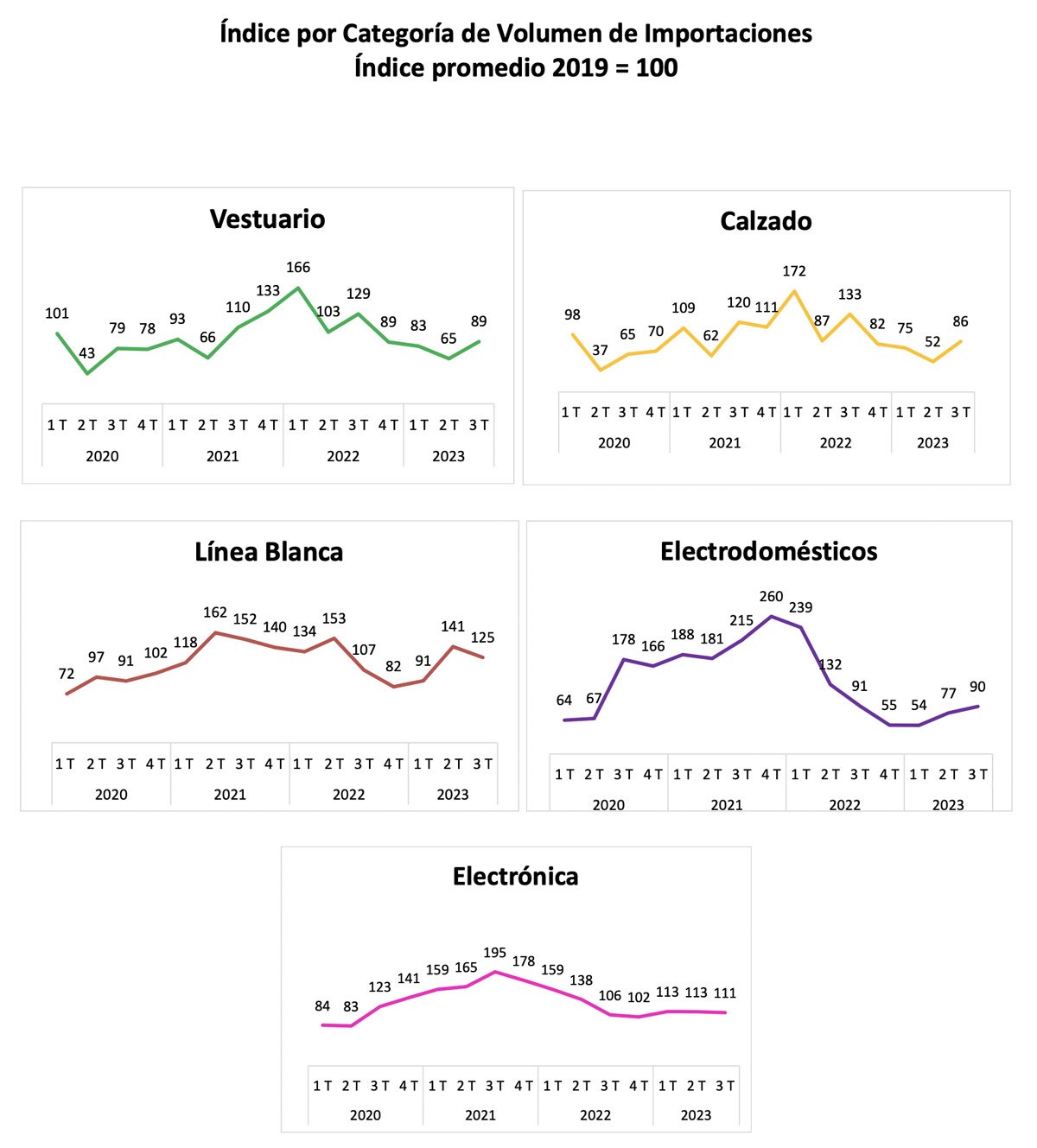

Este indicador de bienes del comercio involucra las principales categorías del retail: Vestuario, Calzado, Línea Blanca, Electrodomésticos y Electrónica.

Conclusiones por Bernardita Silva, gerente de Estudios de la CNC

El Índice de Importaciones en Volumen del Retail continúa evidenciando un negativo resultado, con una caída de 13,4% anual en el tercer trimestre, la cual está influida principalmente por las bajas anuales en las categorías semidurables (Vestuario y Calzado). Por su parte, los bienes durables marcan mejores resultados anuales, con una tendencia positiva en lo que va del año, influida en gran parte por temas de base de comparación.

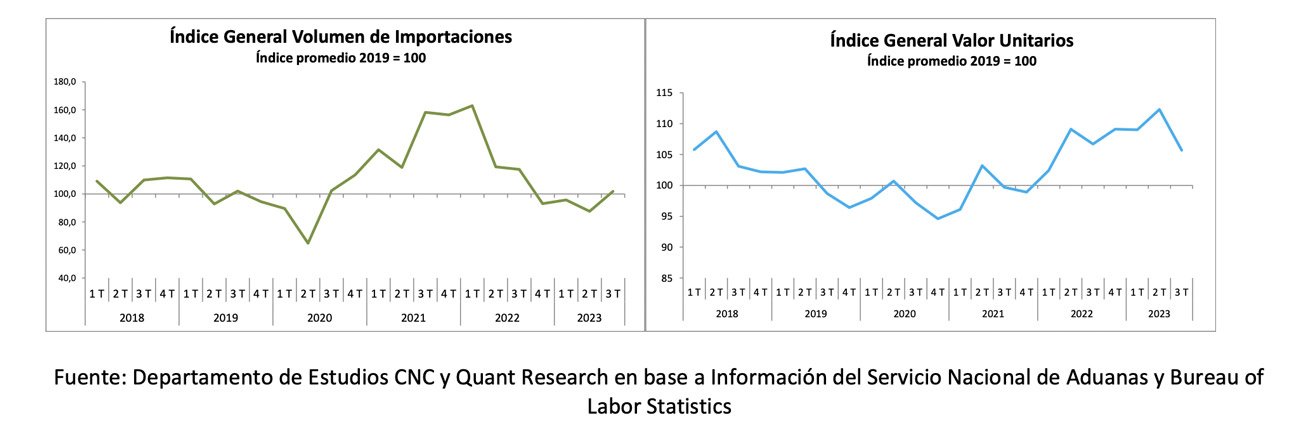

Las importaciones del retail responden a una demanda que ha estado más debilitada, pero se ve un leve repunte durante el tercer trimestre en varias de las categorías lo que hace pensar que ya se está experimentando un cambio de tendencia tras las bajas históricas registradas a fines de 2022 y principios de 2023. Al comparar con prepandemia los niveles de importaciones de semidurables siguen estando más bajos, mientras que los durables muestran mayores niveles a excepción de electrodomésticos.

La dinámica de las importaciones responde al comportamiento del consumo y a los niveles de stock, donde según los datos reportados por el INE en cuanto al comercio minorista, si bien han cedido en algo en los últimos meses, aún se mantienen por sobre los promedios históricos, lo que ante una débil demanda gatilla también menores importaciones.

En cuanto a los precios internacionales se ve una baja en el margen, tras nueve trimestres de alzas anuales, dando cuenta de una menor presión inflacionaria global lo que aliviana en cierta medida los costos del retail ante la fuerte depreciación del peso en Chile.

De esta manera es de esperar que continuemos viendo mejores resultados anuales en el último cuarto del año, pero más bien por temas de base de comparación que por un mayor consumo, ya que el 2022 los niveles de importaciones del retail de las distintas categorías estudiadas alcanzaron niveles históricamente bajos.

Principales resultados:

En el tercer trimestre de 2023 el Índice de Volumen de Importaciones del Retail marcó una baja de 13,4% anual, menor a la caída del período anterior y marcando una tendencia positiva desde inicios de año, que responde en parte a temas de base de comparación. Al comparar con igual trimestre de 2019, previo a la pandemia, el indicador marca un nulo crecimiento (-0,2%). De esta manera el volumen de importaciones del retail cierra entre enero y septiembre de este año con una caída de 28,7%.

En cuanto al Índice de Valor Unitario, el cual indica el comportamiento del costo CIF internacional en dólares de los productos importados del sector, este evidencia una baja en el margen de 0,9% anual en el tercer trimestre de este año, por debajo del alza del período anterior y respecto al trimestre previo se registra una caída de 5,9% y se cierra el período enero-septiembre con un alza de 2,8% en el costo internacional promedio de bienes del retail.

Categorías del retail

Los resultados durante el tercer trimestre de este año dan cuenta de un escenario levemente mejor en las importaciones del retail, con menores bajas anuales en los durables, que se deben en gran medida a temas de base de comparación y, a nivel de índice, se ven incremento en los volúmenes importados de varias categorías.

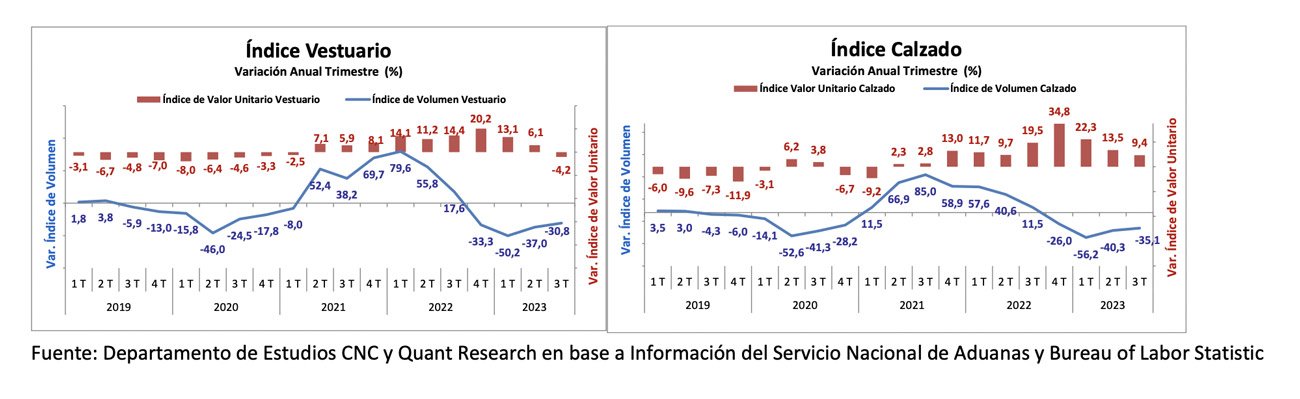

De esta manera durante el tercer cuarto del año, Vestuario y Calzado, continúan marcando fuertes bajas anuales en su volumen importado de 30,8% y 35,1% respectivamente, cerrando a septiembre con caídas de 40,5% y 45,5%.

Respecto al trimestre anterior ambas categorías aceleran sus importaciones con alzas de 37,7% en Vestuario y de 65,8% en Calzado, este impulso en el tercer cuarto del año se refleja de manera histórica y responde a cambio de temporada, junto con la preparación para fechas emblemáticas del retail.

Con respecto al Índice de Valor Unitario (precio internacional en dólares), durante el tercer trimestre de 2023, Vestuario marcó una caída anual de 4,2%, tras nueve trimestres de alzas, mientras que Calzado evidencia un incremento anual de 9,4%. Respecto al segundo trimestre de 2023, Vestuario marca una baja de 14,3% en sus precios internacionales y Calzado una caída de 3,7%.

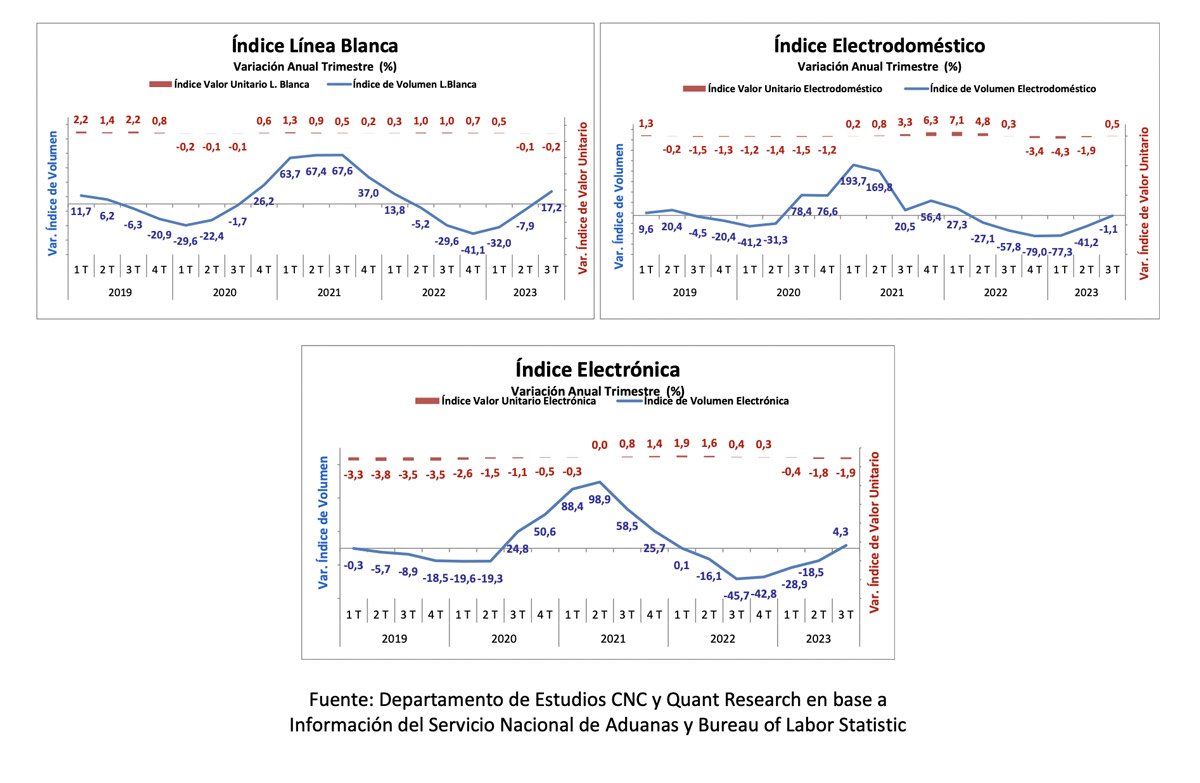

En cuanto al volumen de importaciones de bienes durables durante el tercer trimestre de este año, se ven caídas menores a las anteriores, e incluso alzas anuales, debido principalmente a temas de base de comparación ya que fue precisamente en el tercer y cuarto trimestre de 2022 donde se registraron las mayores bajas. Por su parte, al analizar los niveles del índice se evidencia una aceleración en las importaciones de Electrodomésticos, mientras que Línea Blanca y Electrónicos se desacelera.

Electrodomésticos cae un 1,1% el tercer trimestre al comparar con igual período de 2022 y crece 16% respecto al trimestre previo. La categoría acumula entre enero y septiembre una baja real de 52% en su volumen importado.

Electrónica marcó un alza real anual de 4,3%, tras cinco períodos de bajas de dos dígitos, y frente al segundo cuarto del año evidencia una leve baja de 1,8%. Por su parte, Línea Blanca marcó un incremento anual de 17,2% en su volumen de importación durante el tercer trimestre de este año y una baja de 11,2% respecto al trimestre previo. Ambas categorías cierran el período enero- septiembre con bajas reales de 16,6% y 9,3% respectivamente.

En cuanto al Índice de Valor Unitario, Línea Blanca y Electrónica marcan bajas anuales de 0,2% y 1,9% en sus precios internacionales en dólares durante el tercer trimestre del año. Por su parte, los valores internacionales de Electrodomésticos marcan resultados en el margen, con un alza anual de 0,5% en el tercer trimestre del año. Al comparar con el trimestre previo, se ve un nulo incremento en las tres categorías.

Fuente: Departamento de Estudios CNC y Quant Research en base a Informacio?n del Servicio Nacional de Aduanas y Bureau of Labor Statistics

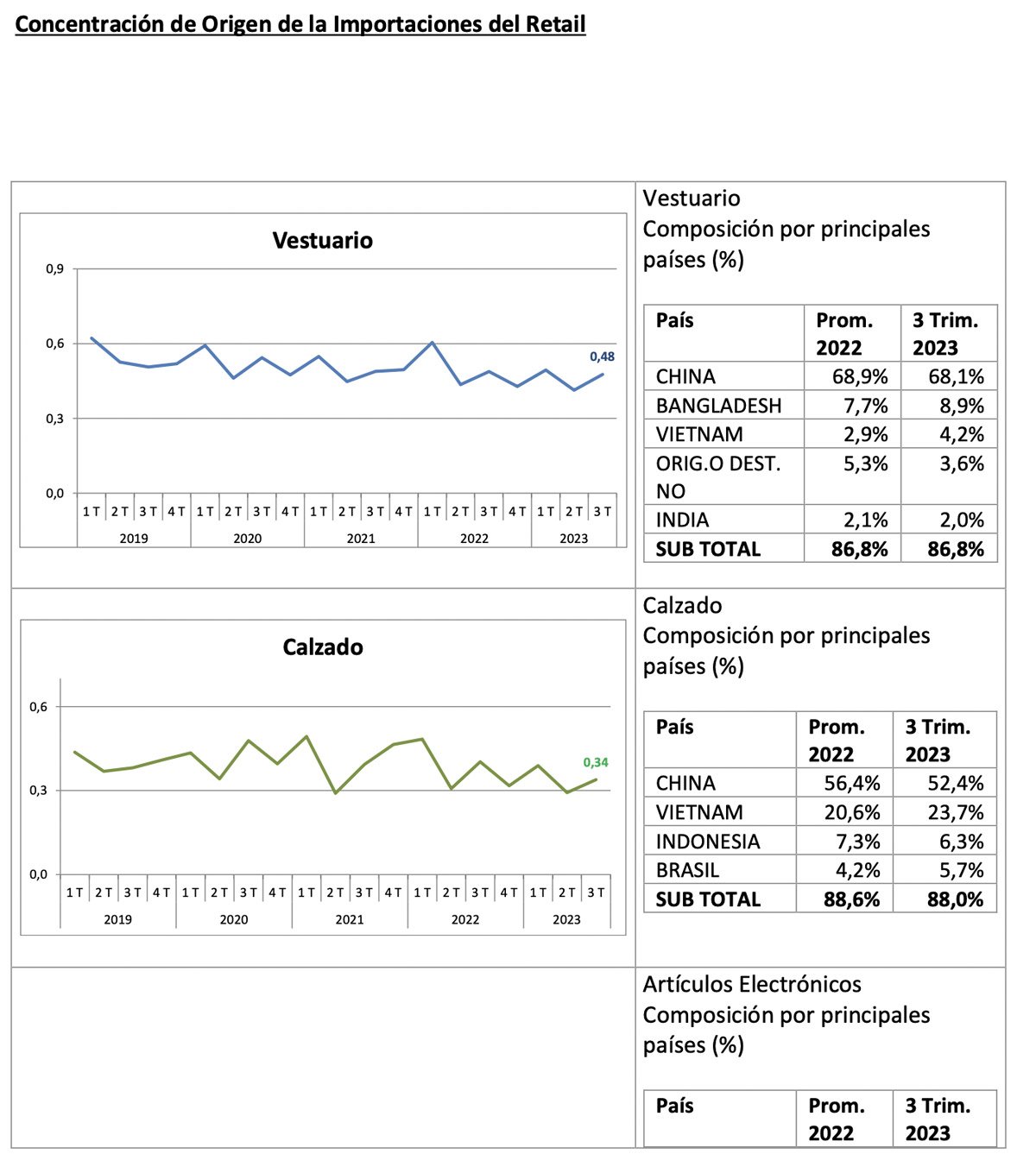

Concentración de origen

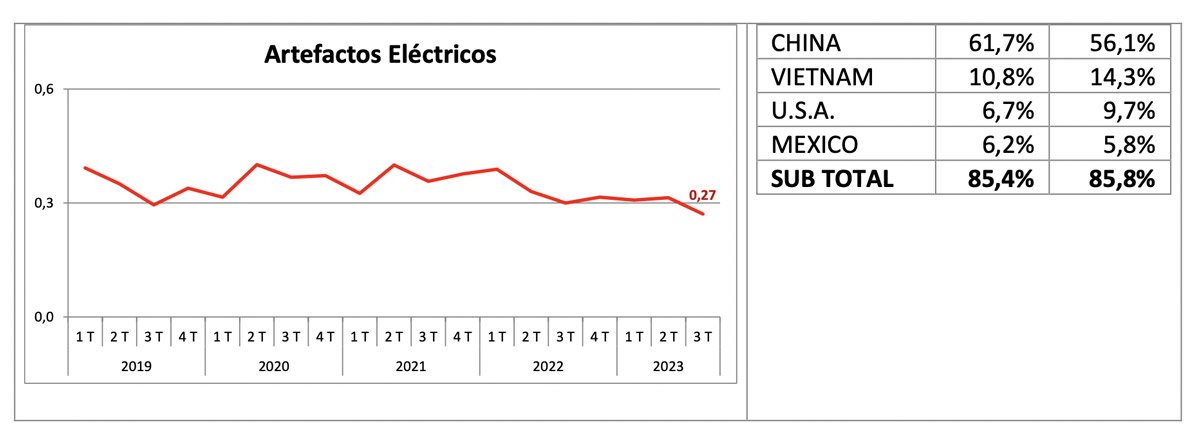

Para calcular la concentración de los mercados de origen de los distintos grupos de la canasta se utilizó el Índice HH (Herfindahl Hirshmann) este mide el grado de diversificación / concentración, ponderando el peso de cada procedencia dentro de cada producto en el total de las importaciones de ese producto. El índice varía entre 0 y 1; un índice mayor de 0,18 se considera como un mercado “concentrado”, entre 0,10 y 0,18 “moderadamente concentrado”, mientras el rango entre 0,0 y 0,10 se considera “diversificado”. Valores altos son indicativos de una elevada concentración¹.

Este indicador, al igual que en períodos anteriores, da cuenta de un alto nivel de concentración de las importaciones chilenas en los bienes del retail estudiados, donde dependemos altamente de China como país de origen.

¹ Oficina de Asuntos Económicos CEPAL

En el segundo trimestre de este año, Vestuario baja su grado de concentración alcanzado 0,48 pts, donde un 68,1% proviene de China. Luego Calzado alcanza un nivel de concentración de 0,34 pts. subiendo frente al período previo donde China concentra un 52,4%, seguido por Vietnam con un 23,7%.

Por su parte, Artefactos Eléctricos, que agrupa las categorías de Línea Blanca, Electrodomésticos y Electrónica, alcanza un nivel de concentración de 0,27 puntos, bajando frente a los períodos anteriores, donde un 56,1% del total viene de China, 14,3% de Vietnam y un 9,7% de Estados Unidos.

Quant Research es una empresa de consultoría económica y financiera que surgió de la experiencia de jóvenes profesionales luego de su paso por el Ministerio de Hacienda entre los años 2010-2014. Su valor agregado y distinción radican en una importante trayectoria en temas económicos, financieros, regulatorios y de políticas públicas; así como en su gran capacidad analítica y rigurosidad técnica.